Mon service public

Particuliers

Associations

Entreprises

Fiche pratique

Vérifié le 02/06/2023 - Direction de l'information légale et administrative (Première ministre) Lorsqu'une personne physique soumise à l'impôt sur le revenu (IR) perçoit des revenus d'une activité commerciale, artisanale ou industrielle, ces revenus sont des bénéfices industriels et commerciaux (BIC). Il existe 3 régimes différents ayant des règles spécifiques : micro-BIC, réel simplifié (RSI) ou réel normal (RN).

Les bénéfices industriels et commerciaux (BIC) correspondent aux <span class="miseenevidence">bénéfices générés par les activités suivantes</span> : Les personnes susceptibles de générer des revenus appartenant à la catégorie des <a href="https://www.lelex.fr/mon-service-public/?xml=R24381">BIC</a> sont les suivantes :

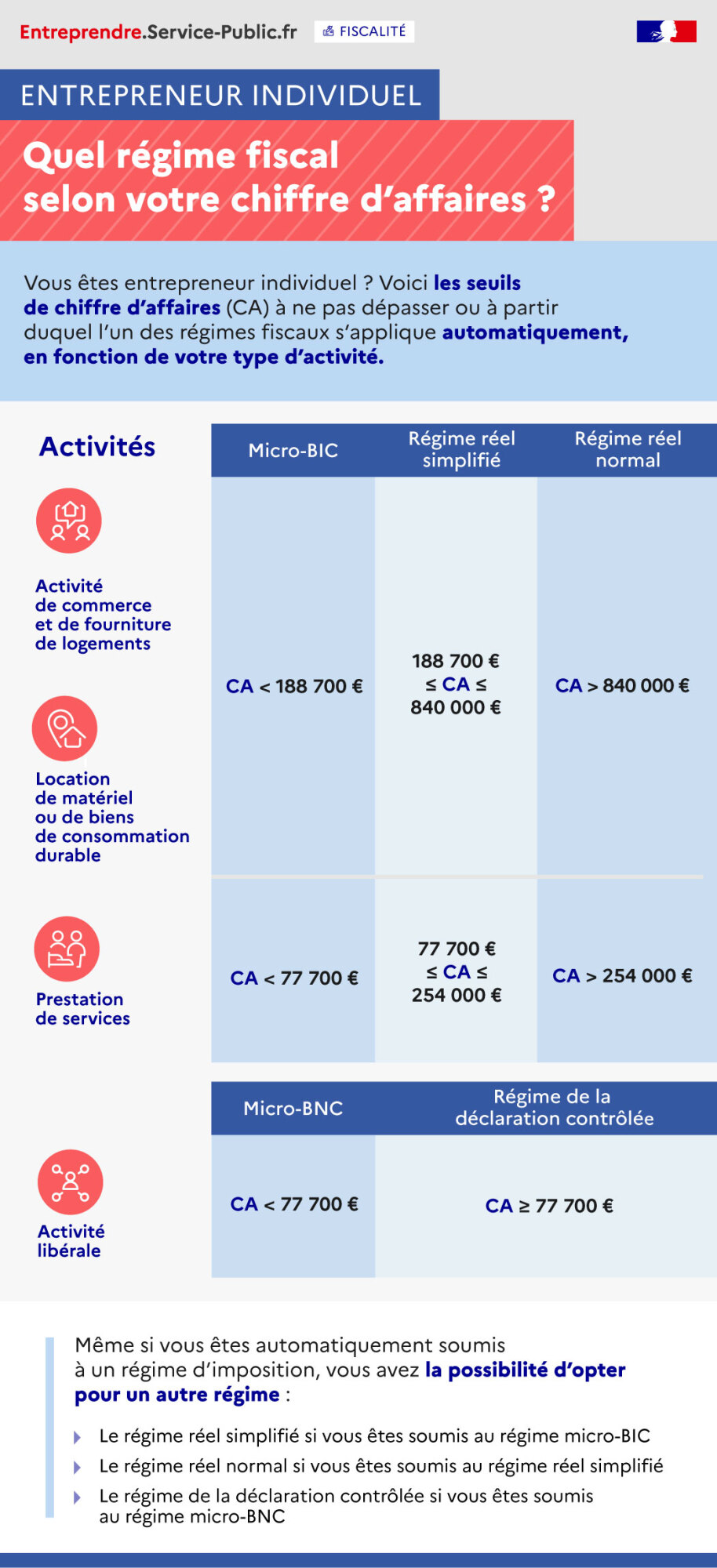

À noter L'associé d'une société soumise à l'impôt sur le revenu (par exemple, <a href="https://www.lelex.fr/mon-service-public/?xml=R31615">SNC</a>, société en commandite simple, <a href="https://www.lelex.fr/mon-service-public/?xml=R24404">GIE</a>, <a href="https://www.lelex.fr/mon-service-public/?xml=R24383">SARL</a> ayant opté pour l'IR) peut également générer des revenus relevant de la catégorie des BIC. Vous êtes entrepreneur individuel ? Voici les seuils de chiffre d'affaires (CA) à ne pas dépasser ou à partir duquel l'un des régimes fiscaux s'applique automatiquement, en fonction de votre type d'activité. Même si vous êtes automatiquement soumis à un régime d'imposition, vous avez la possibilité d'opter pour un autre régime : Activités Micro-BIC Régime réel simplifié Régime réel normal Activité de commerce et de fourniture de logements CA < 188 700€ 188 700€ ≤ CA ≤ 840 000€ CA > 840 000€ Location de matériel ou de biens de consommation Prestation de services CA < 77 700€ 77 700€ ≤ CA ≤ 254 000€ CA > 254 000€ Micro-BNC Régime de la déclaration contrôlée Activité libérale CA < 77 700€ CA ≥ 77 700€ Le régime d'imposition applicable dépend du montant du chiffre d'affaires de l'entreprise. Ce montant est évolue en fonction de la nature de l'activité. L'entreprise soumise à un <span class="miseenevidence">régime réel d'imposition</span> (réel normal ou réel simplifié) doit déclarer le montant du chiffre d'affaires généré par son activité au cours d'un <a href="https://www.lelex.fr/mon-service-public/?xml=R1169">exercice comptable</a>, duquel il a retiré les <a href="https://www.lelex.fr/mon-service-public/?xml=F31973">charges déductibles</a>. Il s'agit par exemple des charges suivantes :

À noter Pour connaître les règles concernant la micro-entreprise, vous pouvez <a href="https://www.lelex.fr/mon-service-public/?xml=F23267">consulter la fiche correspondante</a>. Selon le régime fiscal auquel l'entreprise est soumise, les formulaires à envoyer sont différents.

À savoir Les règles qui concernent les micro-entrepreneurs (régime micro-BIC) sont présentées dans la <a href="https://www.lelex.fr/mon-service-public/?xml=F23267">fiche dédiée au sujet</a>. L'entreprise doit déclarer ses revenus à l'aide du formulaire <a href="https://www.lelex.fr/mon-service-public/?xml=R36751">n° 2042 C Pro</a>. Il doit aussi joindre sa déclaration de résultat des BIC avec le formulaire <a href="https://www.lelex.fr/mon-service-public/?xml=R14120">n° 2031</a> ainsi que la liasse des <a href="https://www.lelex.fr/mon-service-public/?xml=R42991">tableaux annexes n° 2033-A à 2033-G</a>. Cette déclaration doit être faite au <span class="miseenevidence">plus tard 15 jours après le 2<Exposant>e</Exposant> jour ouvré suivant le 1<Exposant>er</Exposant> mai</span>. L'entreprise doit envoyer sa déclaration de résultat soit par la <a href="https://www.impots.gouv.fr/professionnel/obligations-de-teleprocedures-0" target="_blank">procédure EDI-TDFC</a>, soit sur le <a href="https://www.lelex.fr/mon-service-public/?xml=R14668">compte fiscal en ligne pour les professionnels (mode EFI)</a>. L'entreprise doit déclarer ses revenus à l'aide du formulaire <a href="https://www.lelex.fr/mon-service-public/?xml=R36751">n°2042 C Pro</a>. Il doit aussi joindre sa déclaration de résultat des BIC avec le formulaire <a href="https://www.lelex.fr/mon-service-public/?xml=R14120">n° 2031</a> ainsi que la <a href="https://www.lelex.fr/mon-service-public/?xml=R18655">liasse des tableaux annexes n° 2050, n° 2051, n° 2052, n° 2053, n° 2059-F et n° 2059-G</a>. Cette déclaration doit être faite au <span class="miseenevidence">plus tard 15 jours après le 2<Exposant>e</Exposant> jour ouvré suivant le 1<Exposant>er</Exposant> mai</span>. L'entreprise doit envoyer sa déclaration de résultat soit par la <a href="https://www.impots.gouv.fr/professionnel/obligations-de-teleprocedures-0" target="_blank">procédure EDI-TDFC</a>, soit sur le <a href="https://www.lelex.fr/mon-service-public/?xml=R14668">compte fiscal en ligne pour les professionnels (mode EFI)</a>. Absence ou retard de déclaration L'entreprise qui <span class="miseenevidence">ne transmet pas sa déclaration de résultat</span> reçoit une <a href="https://www.lelex.fr/mon-service-public/?xml=R63957">mise en demeure</a> de l'administration fiscale. Si elle ne régularise pas sa situation <span class="miseenevidence">dans les 30 jours</span>, elle s'expose à une <span class="miseenevidence">imposition d'office</span>. En cas de <span class="miseenevidence">retard</span> ou à <span class="miseenevidence">défaut de transmission </span>de déclaration de résultats, une majoration est appliquée. L'entreprise s'expose à l'une des sanctions suivantes selon sa situation : Déclaration incomplète L'entreprise peut également être sanctionnée dans les cas suivants : Il s'expose à une amende égale à <span class="valeur">5 %</span> des sommes omises lorsque ces documents ne sont pas produits ou lorsqu'ils contiennent des erreurs. L'entreprise est prélevée automatiquement, <span class="miseenevidence">au plus tard le 15 du mois</span>, d'un acompte calculé en fonction des bénéfices déclarés au titre de l'année passée. Pour déterminer le montant de l'impôt, le <a href="https://www.lelex.fr/mon-service-public/?xml=F1419">barème progressif de l'impôt sur le revenu</a> est appliqué sur ces bénéfices. Si l'entreprise le souhaite, ses acomptes peuvent être prélevés <span class="miseenevidence">tous les 3 mois</span> : au plus tard le 15 février, le 15 mai, le 15 août et le 15 novembre. Elle doit alors <span class="miseenevidence">opter</span> au plus tard le 1<Exposant>er</Exposant> octobre de l'année précédent celle au cours de laquelle l'option s'applique. Cette option est à formuler auprès du service des impôts des entreprises (SIE) dont elle dépend : L'option est <span class="miseenevidence">reconduite automatiquement</span>. Pour mettre fin à l'option, l'entreprise doit la dénoncer auprès du <a href="https://www.lelex.fr/mon-service-public/?xml=R60431">SIE</a> au plus tard le 1<Exposant>er</Exposant> octobre de l'année précédent celle au cours de laquelle l'entreprise souhaite renoncer à l'option. Lorsqu'une entreprise est soumise à un régime fiscal en fonction du montant de son chiffre d'affaires, elle a la possibilité d'opter pour un régime fiscal plus contraignant. Autrement dit, elle peut opter pour le régime qui s'appliquerait si elle dépassait le seuil maximal de chiffre d'affaires du régime auquel elle est soumise actuellement. Ainsi, un micro-entrepreneur peut opter pour le régime réel simplifié et une entreprise soumise au régime réel simplifié peut opter pour être soumise au régime réel normal. Il n'est pas possible d'opter pour un régime moins contraignant. L'entreprise soumise au régime micro-BIC peut opter pour un régime réel d'imposition. Selon la situation de l'entreprise, l'option doit être prise à des moment différents : Lorsqu'une entreprise est soumise au régime réel simplifié d'imposition, elle peut opter pour le régime réel normal. Le moment de la prise d'option dépend de <span class="miseenevidence">l'ancienneté</span> de l'entreprise :

À savoir L'option est valable <span class="miseenevidence">1 an</span> et est reconduite de manière automatique chaque année. L'entreprise peut renoncer à cette option auprès du service des impôts des entreprises (SIE) dont elle dépend. La renonciation est à effectuer au moment de la déclaration de résultats de l'année précédent celle au cours de laquelle l'entreprise souhaite renoncer à l'option.

Code général des impôts : articles 34 à 35 A

BIC

Code général des impôts : article 39

Détermination du bénéfice

Code général des impôts : articles 44 sexies à 44 septies

exonérations pour les entreprises nouvelles

Code général des impôts : article 50-0

Régime micro-entreprise

Code général des impôts : articles 53 A à 57

Déclaration de résultat

Code général des impôts : article 267 septies A

Option pour le régime réel normal

Code général des impôts : article 1655 sexies

Option pour l'IS

Code des relations entre le public et l'administration : articles L123-1 et L123-2

Droit à régularisation en cas d'erreur

Bofip-Impôts sur les bénéfices industriels et commerciaux (BIC)

Compte fiscal en ligne pour les professionnels (mode EFI)

Téléservice

Déclaration complémentaire des revenus des professions non salariées

Formulaire

Déclaration des revenus (papier)

Formulaire

Déclaration 2023 des revenus 2022 - Bénéfices industriels et commerciaux (BIC)

Formulaire

Liasse fiscale du régime réel normal (BIC et IS)

Formulaire

Liasse fiscale du régime réel simplifié (BIC/IS)

Formulaire

Bénéfices industriels et commerciaux - Suivi des moins-values à long terme

Formulaire

Réserve spéciale des plus-values à long terme

Formulaire

IS/BIC Affectation des plus-values à court terme et des plus-values de fusion

Formulaire

Détermination de la valeur ajoutée produite au cours de l'exercice

Formulaire

IS/BIC Tableau d'affectation du résultat et renseignements divers

Formulaire

IS/BIC Suivi des moins-values à long terme

Formulaire Formulaire Bénéfices industriels et commerciaux (BIC) : régime réel d'imposition

Où s’adresser ?

Où s’adresser ?

Questions ? Réponses !